أعلنت OCP عنإصدار سندات دولية بقيمة 1 مليار دولار قابلة للاستحقاق على مدى 10 سنوات ونصف بسعر فائدة حدد في 4.5%. ويأتي هذا الإصدار الجديد، عقب إصدار المجموعة لسندات دين افتتاحية بالسوق الدولية شهر أبريل من سنة 2014.

وتعتزم مجموعة OCPاستخدام الإصدار الجديد للسندات، لتمويل مخطط التطوير الصناعي الذي يهدف إلى مضاعفة القدرات المنجمية، وقدرات إنتاج الأسمدة بثلاثة أضعاف في أفق 2025. كما يتوخى هذا الإصدار تمويل العمليات الجارية للمجموعة. في حين كلفت المجموعة كلا من بنكي "باركليز" و"مورغان ستانلي" لإنجاز العملية.

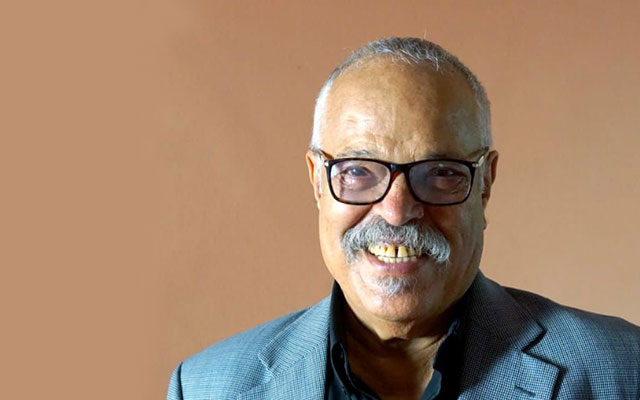

"نحن جد سعداء بنجاح هذا الإصدار الجديد للسندات الذي تصل قيمته إلى 1 مليار درهم، والثاني من نوعه للمجموعة على مستوى السوق الدولي، إذ يدعم موقع OCP كرائد مندمج بقطاع الأسمدة الفوسفاطية. ويعكس نجاح هذه العملية، ثقة الأسواق المالية الدولية في الاستراتيجية الصناعية للمجموعة وتنفيذها، وكذا في قدرتها على خلق القيمة"، يصرح الدكتور مصطفى التراب، الرئيس المدير العام لمجموعة OCP.

يأتي هذا الإصدار الناجح عقب الإعلان عن النتائج الإيجابية للمجموعة خلال السنة المالية 2014، زيادة الحملة الترويجية الناجحة التي قام بها المسؤولون الكبار للمجموعة، والتي قادتهم إلى كل من لندن ونيويورك وبوسطن.

تؤكد هذه العملية أيضا، نجاح الاستراتيجية التمويلية للمجموعة، والتي عملت في السنوات الأخيرة، على تشجيع أسواق الرساميل الدولية بدلا من الديون المصرفية. وفي هذا الصدد، تمثل هذه التمويلات عبر الأسواق المالية الدولية ما يقارب النصف من الدين الإجمالي الخام للمجموعة عند متم سنة 2014.

هذا وتمنح سندات الدين التي تم إصدارها بالولايات المتحدة الأمريكية، تمويلاً طويل الأمد للمجموعة، وكلفة تنافسية لتمويل برنامج التطوير الصناعي.